2024-09-13

宏观环境将如何影响加密货币走势

来源:BlockTurbo

毫无疑问,这是艰难的一年,风险资产在 2022 年经历了艰难的时期。今年迄今为止,股票下跌了约 20%,而比特币和以太坊下跌了约 60%。然而,自 7 月以来,面对急剧下降的宏观背景,加密货币价格却在上涨。

尽管如此,即使是最坚定的加密货币支持者也会同意,资产要在全球衰退的阴影下保持持续增长的势头将是一项挑战。加密货币继续与更广泛的宏观环境密切相关,特别是如果我们看一下实际收益率(根据通货膨胀调整的利率)等基准替代品。

考虑到这一点,今天就让我们一起看看宏观环境,看看我们今天所处的位置以及我们在 2022 年剩余时间里可能会走向何方。

公司收益

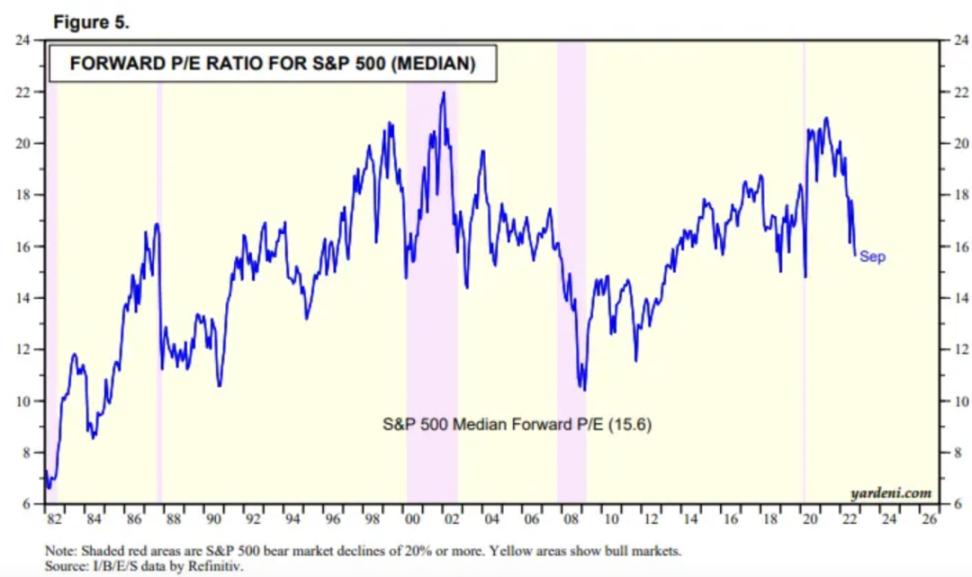

投资者了解到货币政策正在收紧,但他们正在密切关注企业如何应对这些变化。购买股票时,从技术上讲,您是在永久购买其收益。各公司的这些收益的总和有助于告诉我们市场是被高估还是被低估。从历史上看,标准普尔 500 指数的市盈率 (P/E) 约为 15 倍。从极端情况来看,互联网周期让标准普尔 500 指数在 1999 年 9 月达到顶峰,远期收益约为 22 倍,追踪收益约为 30 倍。基于市盈率的估值现在与过去 40 年的中位数一致。

Source: Ed Yardeni

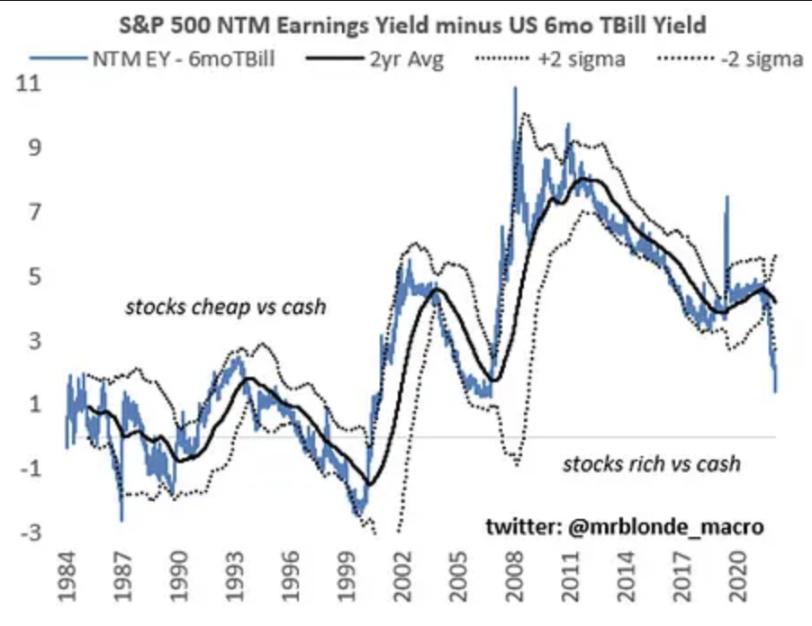

这是否意味着现在清楚明晰地要开始进入风险资产了?不完全是的。随着收益率急剧上升,将股票与现金进行比较并没有给投资者一个非常有吸引力的选择。风险资产,无论是股票还是加密货币,都将很难与美国国债可能很快达到约 5% 的无风险收益率竞争。与债券相比,风险资产在历史上仍然昂贵。

Source: Mr. Blonde

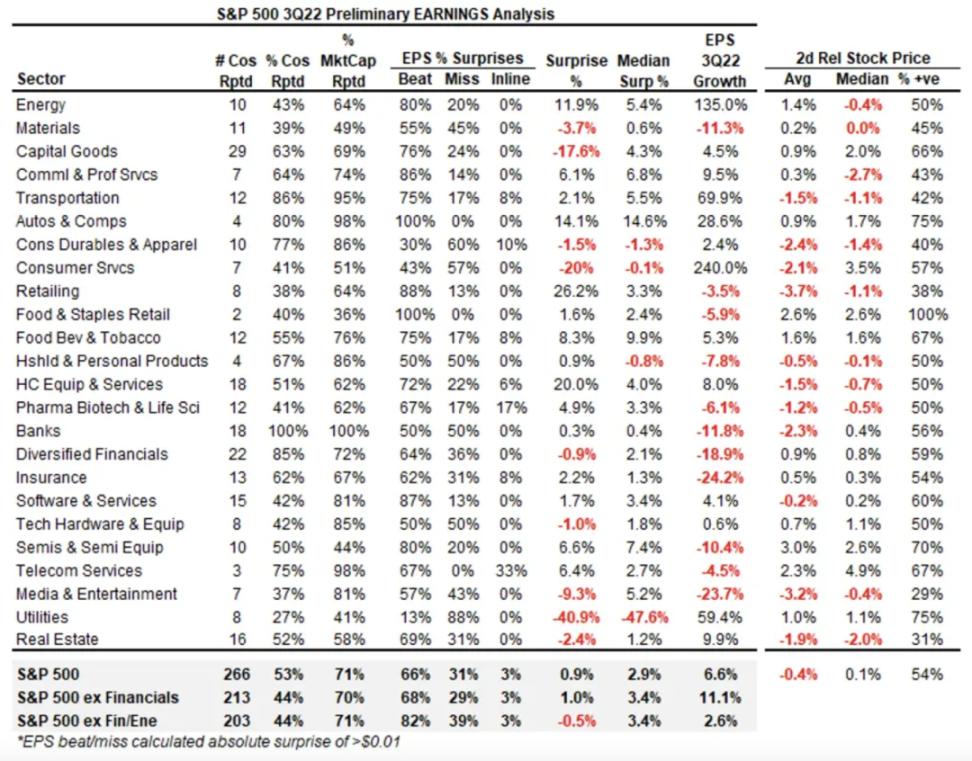

由于公司盈利放缓,股票可能会继续变得更便宜。财报季已接近尾声,标准普尔 500 指数成份股中有超过一半的公司公布财报。

我们在科技领域有一些重大失误,例如对 Meta 和 Google 这样有着广泛共识基础的科技巨头。即使是亚马逊等中坚力量的有利数据也受到前景不佳的阻碍。

少数科技股占全球最大股票指数的近四分之一,因此它们的方向继续摇摆不定。排除能源,第三季度跨行业的前瞻性指引相当黯淡。

在石油和天然气价格上涨的背景下,能源行业经历了一次猛烈的反弹。自 2021 年第三季度以来,这一群体的每股收益增长了 100% 以上。交通和公用事业等其他主要业务也随之而来。这是典型的「避险」行为,因为投资者转向他们知道无论更广泛的经济形势如何都会有需求的资产。

Source: Mr. Blonde

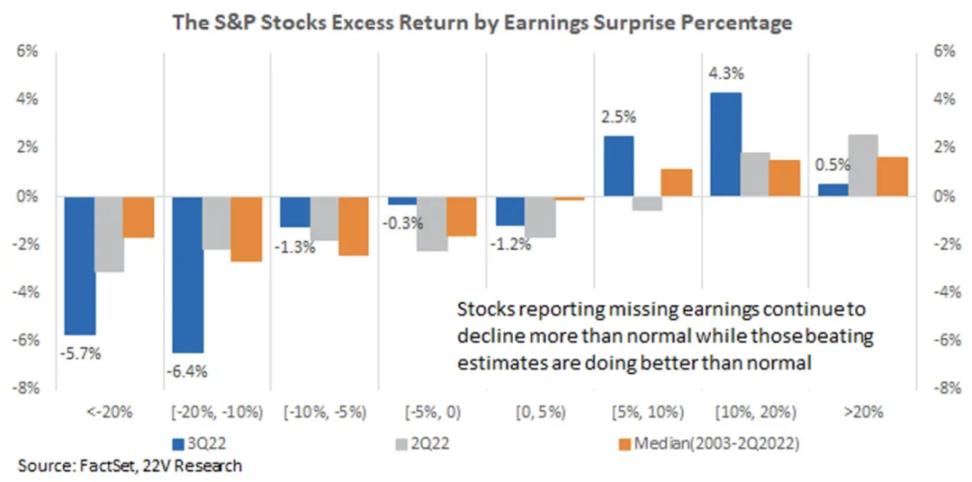

利率是投资者决定在哪里分配资金的关键支柱。当国债收益率相当时,考虑 ETH 的收益率约为 4.0-5.0% 是一项挑战。美联储 (Fed) 在评估利率路径时鼓吹数据依赖。这意味着每个主要数据发布和公司收益报告都在显微镜下。

市场肯定在倾听。未达到盈利预期的公司受到的惩罚甚至比平时更大。一次失误的平均下降率为 5%——十年来最糟糕的数字。

市场正在关注美联储的每一份声明。我们已经看到大约 2% 的跌幅,或数十亿美元的价值,仅靠几个简单的词就能抹去。美联储主席杰罗姆·鲍威尔 11 月 2 日的新闻发布清楚地证明了这一点。

Source: Bloomberg

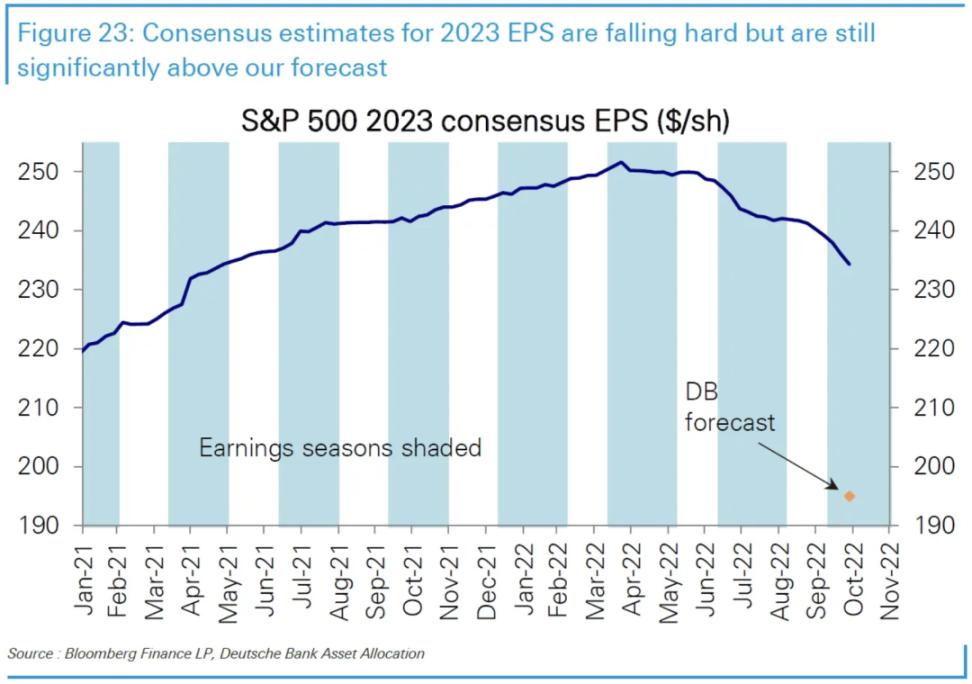

尽管盈利背景充满挑战,但市场仍在为股市「软着陆」定价。从本质上讲,市场认为,尽管利率上升和通胀居高不下,但美国公司的收益在 2023 年不会受到实质性影响。对 2023 年每股收益的平均估计值回到了分析师在最近通胀飙升之前估计的水平。德意志银行等一些卖方公司的预测大相径庭,比目前的估计低近 20%。

情绪与定位

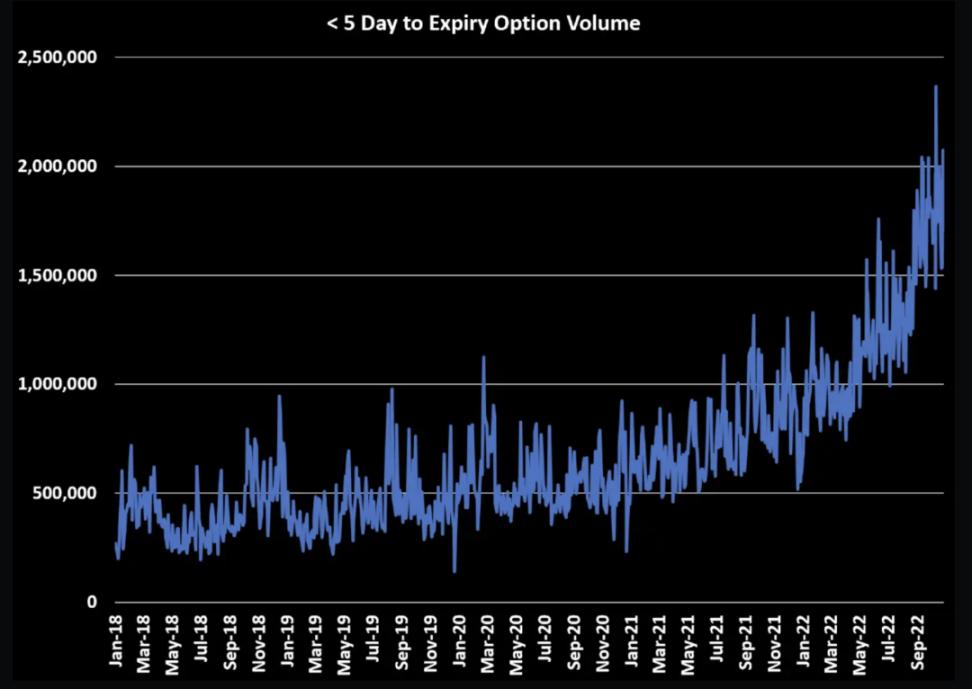

公司开始感受到通胀的痛苦,但交易员如何为下一轮上涨或下跌进行分配?总体头寸是净空头,但这并没有阻止投机者。随着短期看涨期权购买的加速,投机活动继续猖獗。 GameStop 传奇可能从根本上改变了投资者的态度。

Source: Bloomberg

加密交易者也越来越多地定位净空头。通过评估 GMX 的交易数据,我们发现押注下行具有坚实基础。

通货膨胀

归根结底,通货膨胀是停止降压的地方。美联储将继续收紧政策,鲍威尔已经明确表示了这一点。

无论您喜欢哪种类型的 CPI,这些数字仍然高得令人无法接受。总体通胀率仍高于 8%。即使剔除更不稳定的成分(食品、能源、二手车等),我们的通胀率仍然远高于 4%。

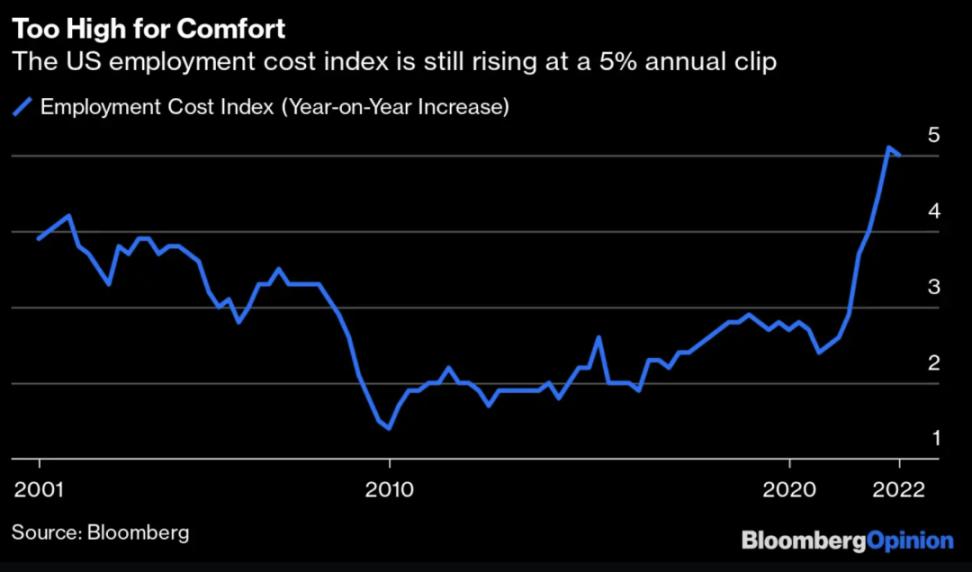

虽然我们开始看到一些组成部分开始下降,例如住房,但最大的问题是工资的持续上涨。美联储不断被提醒注意 1970 年代人的工资价格螺旋。工资加速增长是这个政权的一个主要危险信号,工资增长和就业增长都仍然非常强劲。

工资同比增长超过 5%。职位空缺(以 JOLTS 衡量)继续扩大,个人仍然感到足够舒适,可以将工作保持在创纪录的水平(以 QUITS 衡量)。尽管经济学家预计会下降,但在 9 月的最后一个工作日,职位空缺从约 400,000 个增加到 1070 万个。为了让通胀放缓,美联储已通过多种渠道表示希望看到劳动力市场放缓。目前还没有这方面的证据。

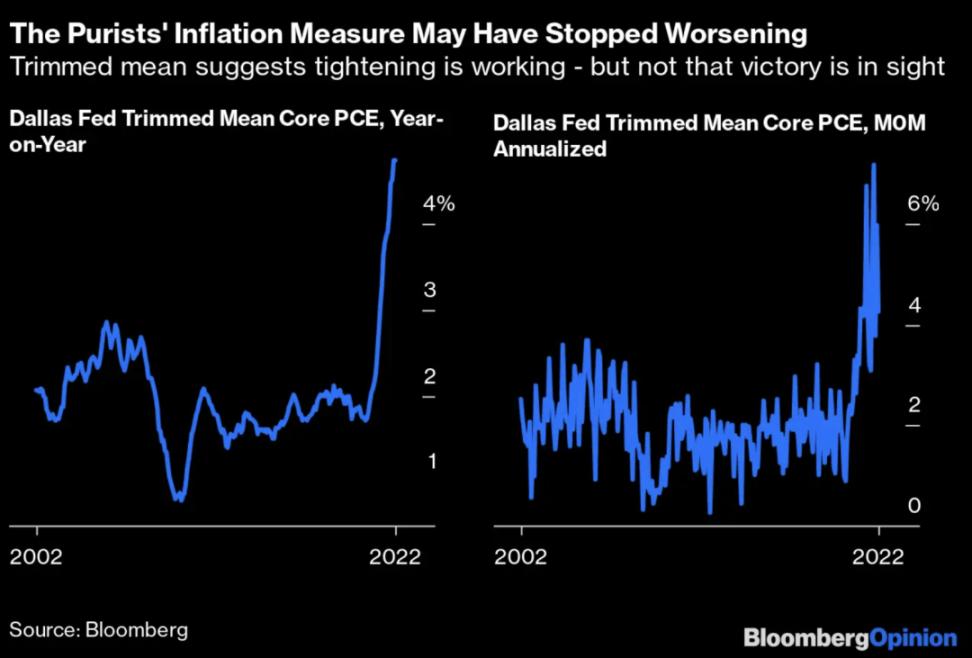

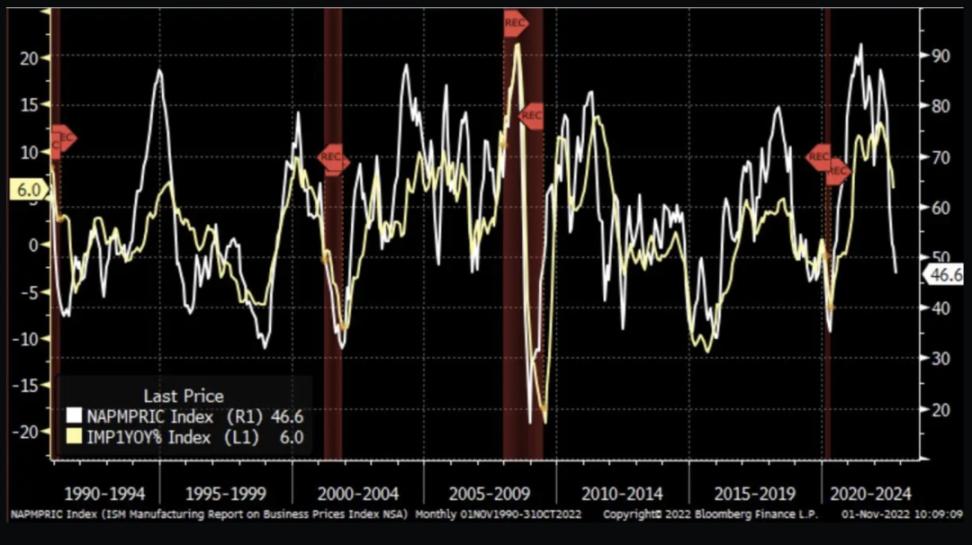

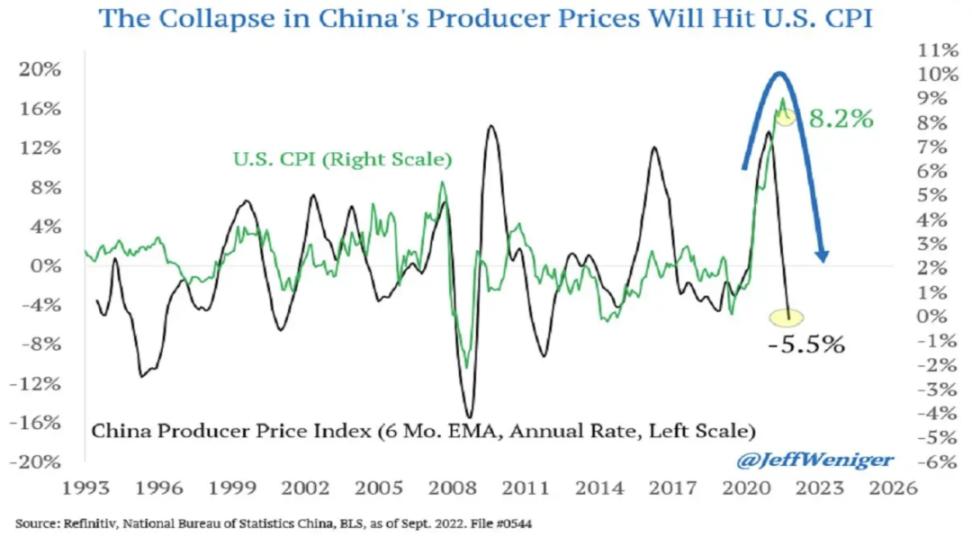

从就业以外的经济实际潜在通胀来看,我们确实看到了一些令人鼓舞的迹象。通货膨胀的支付价格部分(PPI)处于自由落体状态。这是未来通胀的一个强有力的领先指标。公司继续为商品支付更少的费用,这最终会渗透到消费者价格中。

Source: Bloomberg

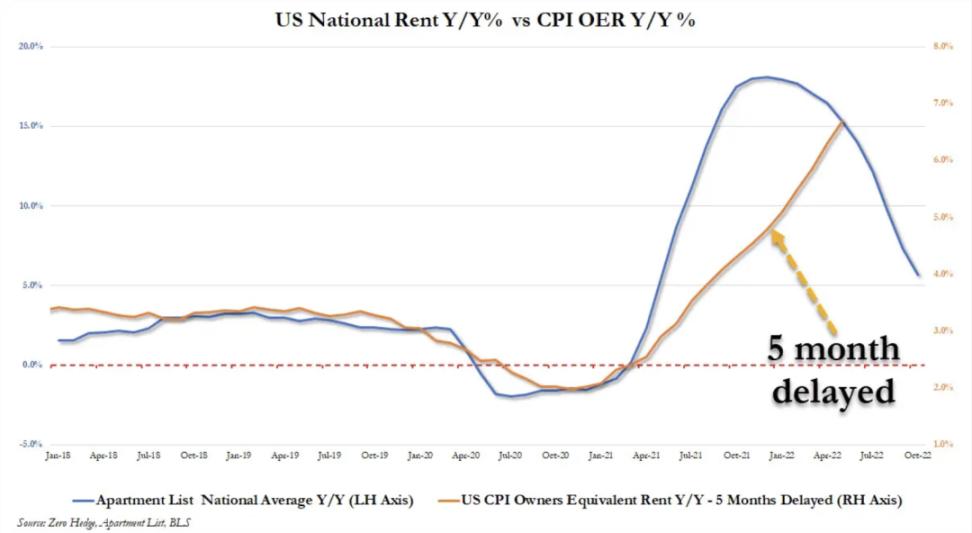

PPI 对于了解我们的发展方向很重要,但您在电视上看到的标题数字将继续保持高位。住房是 CPI 的最大组成部分(通过业主的等值租金或「OER」)。不幸的是,这块拼图至少有 3-6 个月的严重滞后。因此,虽然通胀可能正在下降,但仍需要一些时间才能在标题数据中看到它。

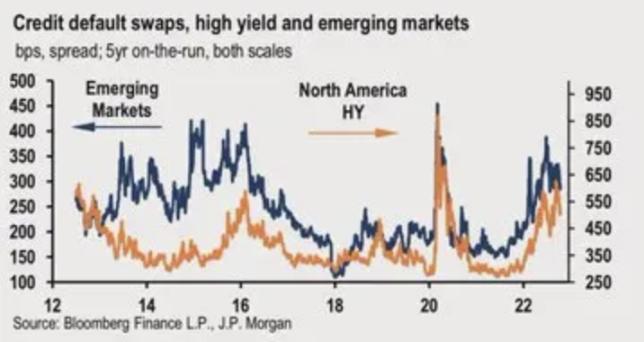

美联储可能会在过度紧缩而不是紧缩不足方面犯错——它在沟通中已经非常清楚了。信贷是美联储用来了解其在对抗通胀的过程中加息是否过快的关键数据点。目前,所有迹象都表明没有。信用违约掉期或公司违约风险的价格仍处于正常水平。

选举季

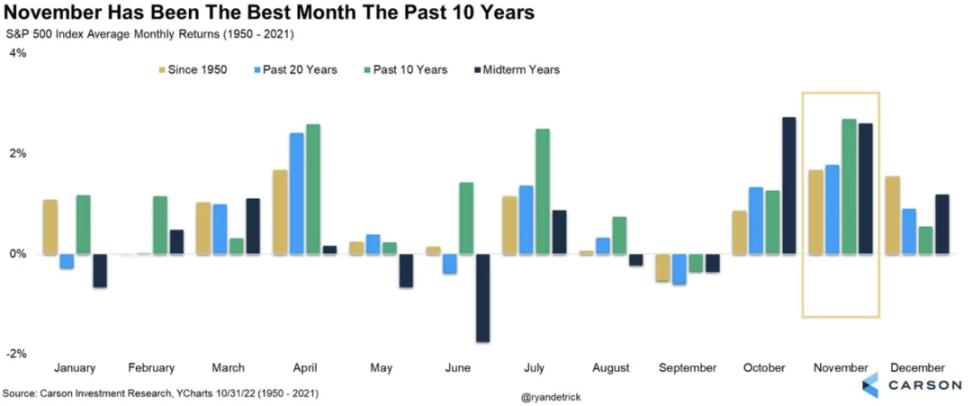

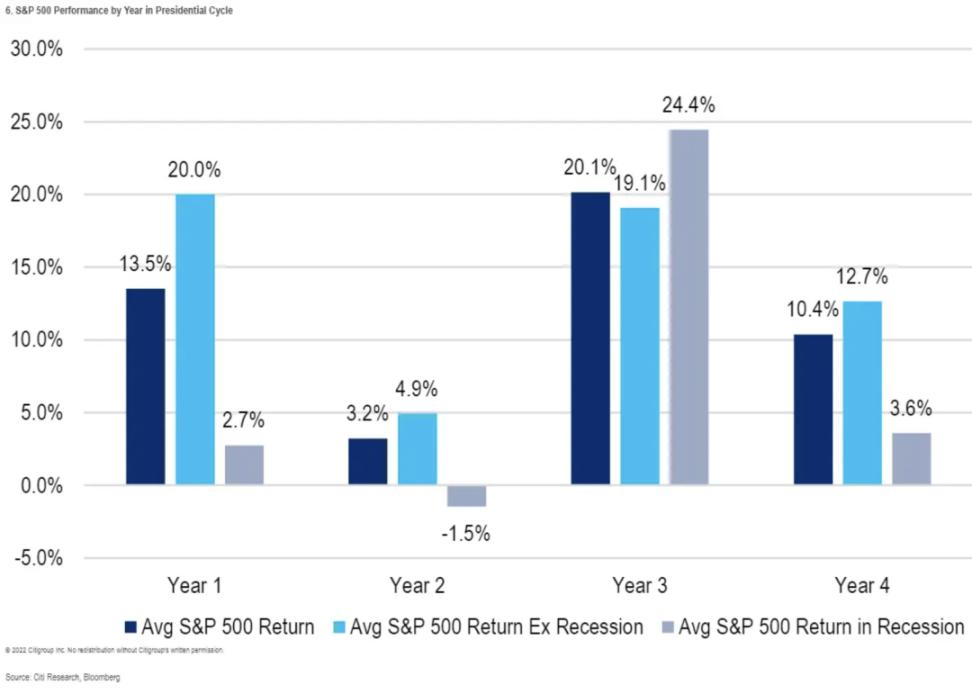

尽管市场出现更广泛的动荡,但牛市的关键支柱之一是,由于即将举行的选举,现任政客将帮助市场以及有利的政策。从历史上看,这已被证明是正确的,因为 11 月往往是市场表现强劲的月份。

11 月不仅对投资者有利,而且在中期选举之后,前瞻性估计也特别强劲。当根据当前的民意调查预计我们将有一个分裂的参议院 / 众议院时,尤其如此。

美国以外

与此同时,欧洲央行 (ECB) 最近承诺连续第二次加息 75 个基点。帮助控制价格为时已晚。通货膨胀率同比上升 10.7%。核心通胀率为 5%。

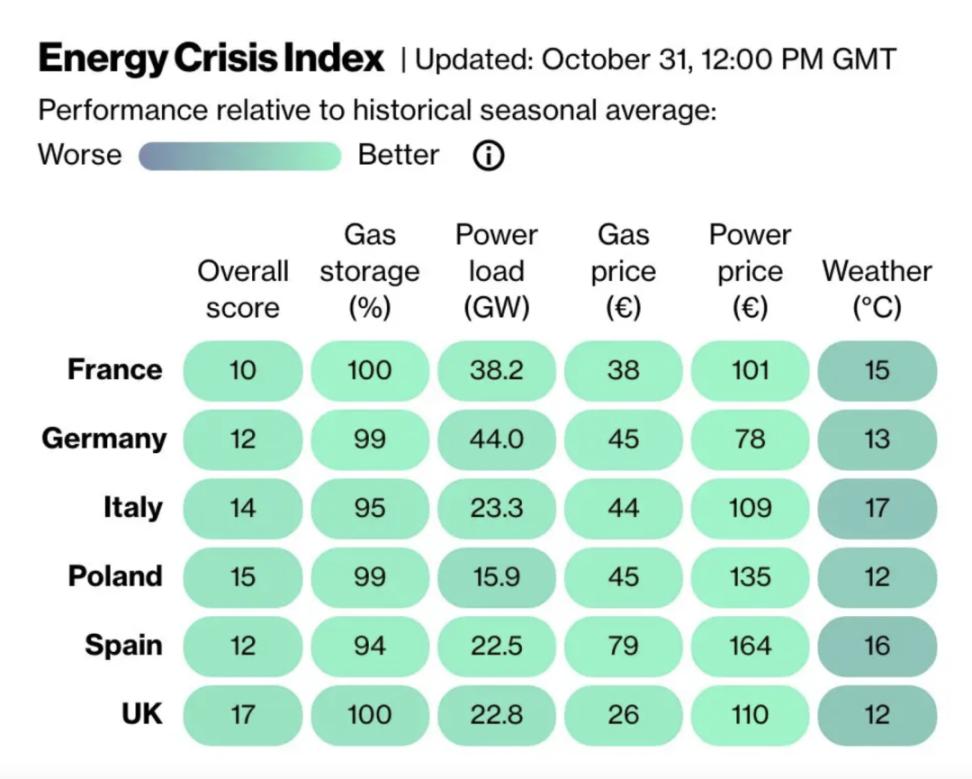

欧洲地区正在推动公共汽车的能源驱动。能源价格较 9 月上涨 6.5%,同比上涨 41.9%。德国首当其冲,10 月份通胀率上升 11.6%。随着冬天的临近,这不是一个令人鼓舞的信息。

Source:Bloomberg

在中国,价格暴跌的部分原因是疫情政策导致的经济停摆。

总结

地缘政治策略——以战略调整、外包、再外包、去全球化和持续的供应链调整的形式——几乎肯定会定义未来十年的宏观前景。在短期内,货币政策将在 2022 年剩余时间内保持限制性。

然而,市场是前瞻性的;我们会在 2023 年看到更宽松的政策吗?也许。

无论宏观情况如何,加密货币都有可能开辟自己的道路并摆脱它继续与股票表现出的相关性。如今,41% 的机构投资者持有加密货币,另有 15% 的机构投资者计划在未来几年内在其投资组合中持有数字资产。更广泛采用的最大障碍仍然是监管的明确性。

如果我们有明确的规定,我们将看到越来越多流入加密货币的资金。宏观终于无关紧要了。不幸的是,在短期内,我们必须继续与鲍威尔先生一起预测未来,直到那一天到来。